Hạch toán thuế nhập khẩu theo TT133

Hạch toán thuế nhập khẩu theo TT133. Như chúng ta đã biết, thuế nhập khẩu là một loại thuế đánh vào hàng nhập khẩu. Loại thuế này có tác dụng bảo vệ các ngành sản xuất trong nước, chống lại sự cạnh tranh của hàng ngoại và tăng nguồn thu cho chính phủ. Vậy khi Doanh nghiệp có hoạt động nhập khẩu hàng hóa từ nước ngoài, kế toán sẽ hạch toán thuế nhập khẩu phát sinh như thế nào?

Kế toán Hà Nội sẽ hướng dẫn các bạn cách Hạch toán thuế nhập khẩu theo TT133.

Hạch toán thuế nhập khẩu theo TT133

Mời các bạn theo dõi bài viết.

Tài khoản sử dụng.

Tài khoản sử dụng.

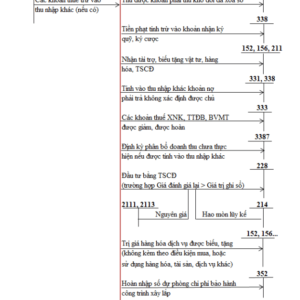

Để Hạch toán thuế nhập khẩu theo TT133, chúng ta sử dụng Tài khoản 3333.

Tài khoản 3333 – Thuế xuất, nhập khẩu: Là tài khoản dùng để phản ánh số thuế xuất khẩu, thuế nhập khẩu phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

Hạch toán thuế nhập khẩu theo TT133.

Hạch toán thuế nhập khẩu theo TT133.

Khi Doanh nghiệp có hoạt động nhập khẩu vật tư, hàng hóa, TSCĐ, kế toán lần lượt hạch toán các nghiệp vụ phát sinh cụ thể như sau:

Hạch toán thuế nhập khẩu khi nhập khẩu vật tư, hàng hoá, TSCĐ.

Hạch toán thuế nhập khẩu khi nhập khẩu vật tư, hàng hoá, TSCĐ.

Khi Doanh nghiệp nhập khẩu vật tư, hàng hoá, TSCĐ >>> Kế toán tiến hành phản ánh số thuế nhập khẩu phải nộp, tổng số tiền phải trả, hoặc đã thanh toán cho người bán và giá trị vật tư, hàng hoá, TSCĐ nhập khẩu (giá có thuế nhập khẩu), hạch toán:

Nợ các TK 152, 156, 211, 611,…: Trị giá vật tư, hàng hoá, TSCĐ, …đã có thuế nhập khẩu

Có TK 3333: Tiền thuế nhập khẩu phải nộp

Có các TK 111, 112, 331,…: Tổng trị giá phải trả.

– Trường hợp hàng tạm nhập – tái xuất không thuộc quyền sở hữu của đơn vị (như hàng quá cảnh được tái xuất ngay tại kho ngoại quan), khi xác định thuế nhập khẩu phải nộp, hạch toán:

Nợ TK 1388: Tiền thuế nhập khẩu phải nộp

Có TK 3333: Tiền thuế nhập khẩu phải nộp.

Hạch toán thuế nhập khẩu khi DN nộp thuế.

Hạch toán thuế nhập khẩu khi DN nộp thuế.

Khi Doanh nghiệp tiến hành nộp thuế nhập khẩu vào Ngân sách Nhà nước, hạch toán:

Nợ TK 3333: Tiền thuế nhập khẩu phải nộp

Có các TK 111, 112,…: Tiền thuế nhập khẩu phải nộp.

Hạch toán thuế nhập khẩu khi được hoàn, được giảm thuế nhập khẩu.

Hạch toán thuế nhập khẩu khi được hoàn, được giảm thuế nhập khẩu.

Khi Doanh nghiệp được hoàn, được giảm thuế nhập khẩu. Căn cứ vào từng loại hàng hóa Doanh nghiệp nhập khẩu, kế toán hạch toán cụ thể như sau:

Hoàn, giảm thuế nhập khẩu đã nộp ở khâu nhập khẩu đối với vật tư, hàng hóa.

Hoàn, giảm thuế nhập khẩu đã nộp ở khâu nhập khẩu đối với vật tư, hàng hóa.

Khi thuế nhập khẩu của vật tư, hàng hóa đã nộp ở khâu nhập khẩu, được hoàn, được giảm, hạch toán:

Nợ TK 3333: Tiền thuế nhập khẩu được hoàn, giảm

Có TK 632: Tiền thuế nhập khẩu được hoàn, giảm (nếu xuất hàng để bán)

Có các TK 152, 153, 156: Tiền thuế nhập khẩu được hoàn, giảm (nếu xuất hàng trả lại).

Hoàn, giảm thuế nhập khẩu đã nộp ở khâu nhập khẩu đối với TSCĐ.

Hoàn, giảm thuế nhập khẩu đã nộp ở khâu nhập khẩu đối với TSCĐ.

Khi thuế nhập khẩu của TSCĐ đã nộp ở khâu nhập khẩu, được hoàn, được giảm, hạch toán:

Nợ TK 3333: Tiền thuế nhập khẩu được hoàn, giảm

Có TK 2111: Tiền thuế nhập khẩu được hoàn, giảm (nếu xuất trả lại TSCĐ)

Có TK 811: Tiền thuế nhập khẩu được hoàn, giảm (nếu bán TSCĐ).

Hoàn thuế nhập khẩu đã nộp ở khâu nhập khẩu khi tái xuất hàng hóa không thuộc quyền sở hữu của đơn vị.

Hoàn thuế nhập khẩu đã nộp ở khâu nhập khẩu khi tái xuất hàng hóa không thuộc quyền sở hữu của đơn vị.

Khi thuế nhập khẩu đã nộp ở khâu nhập khẩu nhưng hàng hóa không thuộc quyền sở hữu của đơn vị, được hoàn khi tái xuất, hạch toán:

Nợ TK 3333: Tiền thuế nhập khẩu được hoàn

Có TK 1388: Tiền thuế nhập khẩu được hoàn.

Khi Doanh nghiệp nhận được tiền hoàn, giảm thuế nhập khẩu từ NSNN, hạch toán:

Khi Doanh nghiệp nhận được tiền hoàn, giảm thuế nhập khẩu từ NSNN, hạch toán:

Nợ TK 112: Tiền thuế nhập khẩu được hoàn, giảm

Có TK 3333: Tiền thuế nhập khẩu được hoàn, giảm.

Hạch toán thuế nhập khẩu đối với nhập khẩu ủy thác (áp dụng tại bên giao ủy thác).

Hạch toán thuế nhập khẩu đối với nhập khẩu ủy thác (áp dụng tại bên giao ủy thác).

– Khi bên giao ủy thác nhận được thông báo về nghĩa vụ nộp thuế nhập khẩu từ bên nhận ủy thác >>> Kế toán bên giao ủy thác ghi nhận số thuế nhập khẩu phải nộp, hạch toán:

Nợ các TK 152, 156, 211, 611,… : Tiền thuế nhập khẩu phải nộp

Có TK 3333: Tiền thuế nhập khẩu phải nộp.

– Khi bên giao ủy thác nhận được chứng từ nộp thuế vào NSNN của bên nhận ủy thác >>> Kế toán bên giao ủy thác phản ánh giảm nghĩa vụ với NSNN về thuế nhập khẩu, hạch toán:

Nợ TK 3333: Tiền thuế nhập khẩu phải nộp

Có các TK 111, 112: Tiền thuế nhập khẩu phải nộp (nếu trả tiền ngay cho bên nhận ủy thác)

Có TK 3388: Tiền thuế nhập khẩu phải nộp (nếu chưa thanh toán ngay tiền thuế nhập khẩu cho bên nhận ủy thác)

Có TK 1388: Tiền thuế nhập khẩu phải nộp (ghi giảm số tiền đã ứng cho bên nhận ủy thác để nộp thuế nhập khẩu).

– Khi bên nhận ủy thác chỉ ghi nhận số tiền đã nộp thuế hộ bên giao ủy thác, không phản ánh số thuế nhập khẩu phải nộp như bên giao ủy thác, hạch toán:

Nợ TK 1388: Số tiền đã nộp hộ phải thu lại

Nợ TK 3388: (trừ vào số tiền đã nhận của bên giao ủy thác)

Có các TK 111, 112: Trị giá phải trả.

Trên đây, Kế toán Hà Nội đã hướng dẫn các bạn cách Hạch toán thuế nhập khẩu theo TT133. Mời các bạn xem ví dụ minh họa để hiểu rõ hơn.

Ví dụ Hạch toán thuế nhập khẩu theo TT133.

Ví dụ Hạch toán thuế nhập khẩu theo TT133.

Có số liệu như sau:

Công ty Mai Linh nhập khẩu một lô hàng từ Trung Quốc, cụ thể:

– Nhập khẩu 1000 xe đạp với giá CIF là 50 USD/chiếc.

– Thuế nhập khẩu: 25%.

– Công ty Mai Linh chưa thanh toán tiền hàng.

Với số liệu trên, kế toán Công ty Mai Linh hạch toán thuế nhập khẩu phải nộp như sau:

Thuế nhập khẩu phải nộp = 1000 * 50 USD/chiếc * 25% = 12.500 USD.

Hạch toán:

Nợ TK 156 (xe đạp): 62.500 USD

Có TK 3333: 12.500 USD

Có TK 331: 1000 * 50 USD/chiếc = 50.000 USD.

Kế toán Hà Nội đã hướng dẫn các bạn Hạch toán thuế nhập khẩu theo TT133 và Ví dụ Hạch toán thuế nhập khẩu theo TT133.

Cảm ơn các bạn đã theo dõi.