Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200

Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200. Thuế tiêu thụ đặc biệt (TTĐB) là một loại thuế gián thu, thu trực tiếp vào hành vi sản xuất, nhập khẩu các loại hàng hóa và hành vi kinh doanh các dịch vụ thuộc diện chịu thuế tiêu thụ đặc biệt. Thuế TTĐB có vai trò quan trọng giúp Nhà nước điều tiết sản xuất và tiêu dùng. Vậy Cách hạch toán Thuế tiêu thụ đặc biệt như thế nào?

KẾ TOÁN HÀ NỘI sẽ hướng dẫn các bạn Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 và ví dụ cụ thể về Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

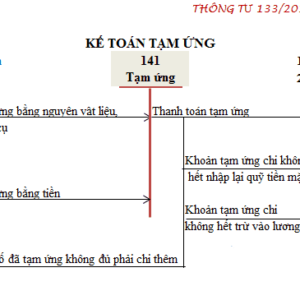

![]() Để hiểu rõ hơn về Thuế tiêu thụ đặc biệt các bạn có thể xem bài viết VAI TRÒ VÀ ĐẶC ĐIỂM CỦA THUẾ TIÊU THỤ ĐẶC BIỆT của Kế toán Hà Nội.

Để hiểu rõ hơn về Thuế tiêu thụ đặc biệt các bạn có thể xem bài viết VAI TRÒ VÀ ĐẶC ĐIỂM CỦA THUẾ TIÊU THỤ ĐẶC BIỆT của Kế toán Hà Nội.

Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Khi hạch toán Thuế tiêu thụ đặc biệt (TTĐB) sẽ xảy ra các trường hợp như: Hạch toán Thuế tiêu thụ đặc biệt khi bán hàng hóa, cung cấp dịch vụ; Hạch toán Thuế tiêu thụ đặc biệt tại đơn vị nhập khẩu hàng hóa chịu thuế TTĐB; Hạch toán Thuế tiêu thụ đặc biệt khi nộp tiền thuế Tiêu thụ đặc biệt vào Ngân sách Nhà nước; Khi DN được hoàn thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu;… Vậy kế toán sẽ hạch toán cụ thể từng trường hợp như sau:

1. Hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 khi bán hàng hóa, cung cấp dịch vụ.

Khi hạch toán thuế tiêu thụ đặc biệt sẽ xảy ra 2 trường hợp, đó là: Trường hợp tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh và Trường hợp không tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh. Kế toán hạch toán từng trường hợp cụ thể như sau:

1.1. Trường hợp tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh.

Khi tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ không bao gồm thuế tiêu thụ đặc biệt, hạch toán:

Nợ các TK 111, 112, 131: Tổng trị giá thanh toán

Có TK 511: Doanh thu bán hàng và cung cấp dịch vụ.

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

1.2. Trường hợp không tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh.

Khi không tách được thuế TTĐB phải nộp ngay tại thời điểm giao dịch phát sinh, kế toán phản ánh doanh thu bán hàng và cung cấp dịch vụ bao gồm cả thuế tiêu thụ đặc biệt. Định kỳ khi xác định số thuế tiêu thụ đặc biệt phải nộp, kế toán ghi giảm doanh thu, hạch toán:

Nợ TK 511: Tiền thuế tiêu thụ đặc biệt.

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

2. Hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 tại đơn vị nhập khẩu hàng hóa chịu thuế TTĐB.

Tại DN nhập khẩu các loại hàng hóa thuộc đối tượng chịu thuế TTĐB như: Ô tô dưới 24 chỗ ngồi, xăng và các chế phẩm khác để pha chế xăng, máy điều hoà nhiệt độ có công suất từ 90.000 BTU trở xuống,… Kế toán DN sẽ hạch toán như sau:

– Căn cứ vào hoá đơn mua hàng nhập khẩu và thông báo nộp thuế của cơ quan có thẩm quyền, xác định số thuế tiêu thụ đặc biệt phải nộp khi mua hàng nhập khẩu, kế toán hạch toán:

Nợ các TK 152, 156, 211, 611,…: Tiền thuế tiêu thụ đặc biệt.

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

– Đối với hàng tạm nhập – tái xuất không thuộc quyền sở hữu của đơn vị. Khi nộp thuế TTĐB của hàng nhập khẩu, kế toán hạch toán:

Nợ TK 138: Tiền thuế tiêu thụ đặc biệt.

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

Nộp tiền thuế Tiêu thụ đặc biệt vào Ngân sách Nhà nước

3. DN nộp tiền thuế Tiêu thụ đặc biệt vào Ngân sách Nhà nước.

Khi Doanh nghiệp nộp tiền thuế Tiêu thụ đặc biệt vào Ngân sách nhà nước, kế toán hạch toán:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có các TK 111, 112: Tiền thuế tiêu thụ đặc biệt.

4. Khi DN được hoàn thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu.

Khi DN được hoàn thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu do 1 số trường hợp như: Hàng hóa nhập khẩu đã nộp thuế TTĐB nhưng còn lưu kho, lưu bãi tại cửa khẩu và đang chịu sự giám sát của cơ quan hải quan, được tái xuất ra nước ngoài; Hàng hóa là nguyên liệu nhập khẩu để sản xuất, gia công hàng xuất khẩu; Hàng hóa không thuộc quyền sở hữu của đơn vị… Kế toán hạch toán như sau:

4.1. Trường hợp DN được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi tái xuất hàng hóa.

Khi được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi tái xuất hàng hóa, kế toán hạch toán:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có TK 632: Giá vốn hàng bán (nếu xuất hàng để bán)

Có các TK 152, 153, 156 (nếu xuất hàng trả lại).

4.2. Trường hợp DN được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi tái xuất TSCĐ.

Khi được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi tái xuất TSCĐ, kế toán hạch toán:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có TK 2111: Tài sản cố định hữu hình (nếu xuất trả lại TSCĐ)

Có TK 811: Chi phí khác (nếu bán TSCĐ).

4.3. Trường hợp DN được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi hàng hóa không thuộc quyền sở hữu của đơn vị.

Khi được hoàn thuế TTĐB đã nộp ở khâu nhập khẩu khi hàng hóa không thuộc quyền sở hữu của đơn vị, kế toán hạch toán:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có TK 1388: Tiền thuế tiêu thụ đặc biệt.

5. Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 khi được giảm, được hoàn thuế.

Khi được giảm, được hoàn thuế TTĐB phải nộp khi bán hàng hóa, TSCĐ, cung cấp dịch vụ, kế toán ghi:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có TK 711: Tiền thuế tiêu thụ đặc biệt.

6. Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 trong tiêu dùng nội bộ.

Khi DN xuất sản phẩm, hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt để tiêu dùng nội bộ, cho, biếu, tặng, khuyến mại, quảng cáo không thu tiền, kế toán hạch toán:

Nợ các TK 6421, 6422: Tổng chi phí.

Có các TK 154, 155: Trị giá sản phẩm, hàng hóa, dịch vụ,…

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

7. Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 khi nhập khẩu ủy thác (Tại bên giao ủy thác).

Khi Dn muốn nhập hàng hóa về Việt Nam, nhưng không tự làm mà ủy thác qua công ty dịch vụ thực hiện việc nhập khẩu. Đối với hàng hóa thuộc đối tượng chịu thuế TTĐB, kế toán DN giao ủy thác sẽ hạch toán như sau:

– Khi DN giao ủy thác nhập khẩu nhận được thông báo về nghĩa vụ nộp thuế TTĐB từ bên nhận ủy thác, DN ghi nhận số thuế tiêu thụ đặc biệt phải nộp, kế toán hạch toán:

Nợ các TK 152, 156, 211, 611,…: Tiền thuế tiêu thụ đặc biệt.

Có TK 3332: Tiền thuế tiêu thụ đặc biệt.

– Khi nhận được chứng từ nộp thuế vào NSNN của bên nhận ủy thác, bên giao ủy thác phản ánh giảm nghĩa vụ với NSNN về thuế tiêu thụ đặc biệt, kế toán hạch toán:

Nợ TK 3332: Tiền thuế tiêu thụ đặc biệt.

Có các TK 111, 112: Tiền trả ngay cho bên nhận ủy thác.

Có TK 3388: Nếu chưa thanh toán ngay tiền thuế TTĐB cho bên nhận ủy thác

Có TK 1388: Ghi giảm số tiền đã ứng cho bên nhận ủy thác để nộp thuế TTĐB.

– Bên nhận ủy thác chỉ ghi nhận số tiền đã nộp thuế hộ bên giao ủy thác mà không phản ánh số thuế tiêu thụ đặc biệt phải nộp, kế toán ghi:

Nợ TK 1388: Số tiền đã nộp hộ thu lại

Nợ TK 3388: Trừ vào số tiền đã nhận của bên giao ủy thác

Có các TK 111, 112: Trị giá tiền đã nộp.

Trên đây là phần lý thuyết của Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200, mời các bạn theo dõi Ví dụ Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 để hiểu rõ hơn.

Ví dụ minh họa Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Ví dụ minh họa Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Ví dụ 1: Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 khi bán hàng hóa.

Ví dụ 1: Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 khi bán hàng hóa.

Có số liệu như sau:

– Công ty Bảo Long bán 1 lô hàng trị giá chưa thuế GTGT 100 triệu đồng cho công ty Thiên Sơn.

– Thuế GTGT 10%, thuế TTĐB 20%.

– Công ty nộp tiền thuế TTĐB vào NSNN bằng tiền gửi ngân hàng.

>>> Với số liệu trên Kế toán công ty Bảo Long hạch toán như sau:

– Tính thuế TTĐB:

| Thuế TTĐB phải nộp | = | (Giá bán chưa có thuế GTGT/ (1+ Thuế suất thuế TTĐB)) | x | Thuế suất thuế TTĐB |

= ( 100 triệu đồng / ( 1 + 20%)) * 20% = 16,667 triệu đồng.

– Thuế GTGT = (100 triệu đồng + 16,667 triệu đồng) * 10% = 11,667 triệu đồng.

– Kế toán ghi nhận doanh thu:

Nợ TK 131 (công ty Thiên Sơn): 128,334 triệu đồng

Có TK 511: 100 triệu đồng

Có TK 3331: 11,667 triệu đồng

Có TK 3332: 16,667 triệu đồng.

– Kế toán ghi nhận giá vốn:

Nợ TK 632: 100 triệu đồng

Có TK 155: 100 triệu đồng.

– Khi nộp tiền thuế tiêu thụ đặc biệt vào Ngân sách Nhà nước, kế toán hạch toán:

Nợ TK 3332: 16,667 triệu đồng.

Có TK 112: 16,667 triệu đồng.

Ví dụ 2: Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 trong tiêu dùng nội bộ.

Ví dụ 2: Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 trong tiêu dùng nội bộ.

Có số liệu như sau:

– Công ty Bảo Việt xuất 50 chai rượu tổng trị giá 20 triệu đồng dùng để quảng cáo không thu tiền.

– Thuế tiêu thụ đặc biệt 20%.

>>> Kế toán Công ty Bảo Việt hạch toán như sau:

Khi xuất sản phẩm để quảng cáo không thu tiền, kế toán ghi:

Nợ TK 6422: 24 triệu đồng

Có TK 155: 20 triệu đồng

Có TK 3332: 20 triệu đồng * 20% = 4 triệu đồng.

Trên đây là Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200 và ví dụ cụ thể về Cách hạch toán Thuế tiêu thụ đặc biệt theo TT133, TT200.

Cảm ơn các bạn đã theo dõi.

Nếu bạn đang là kế toán viên, muốn nâng cao trình độ hoặc muốn có CHỨNG CHỈ ĐẠI LÝ THUẾ>>> Hãy tham khảo LỚP ÔN THI CHỨNG CHỈ ĐẠI LÝ THUẾ CỦA KẾ TOÁN HÀ NỘI. Lớp ôn thi của Chúng tôi sẽ giúp bạn CÓ ĐƯỢC CHỨNG CHỈ ĐẠI LÝ THUẾ.

Nếu bạn mới vào nghề kế toán, chưa có nhiều kinh nghiệm >>> hãy tham khảo CÁC KHÓA HỌC KẾ TOÁN THỰC TẾ CỦA KẾ TOÁN HÀ NỘI. Khóa học của Chúng tôi sẽ giúp bạn nâng cao cả kiến thức và kinh nghiệm làm kế toán.